Tušíte ekonomické problémy a rádi byste snížili své zadlužení? Mimořádná splátka hypotéky nemusí být nejlepší nápad!

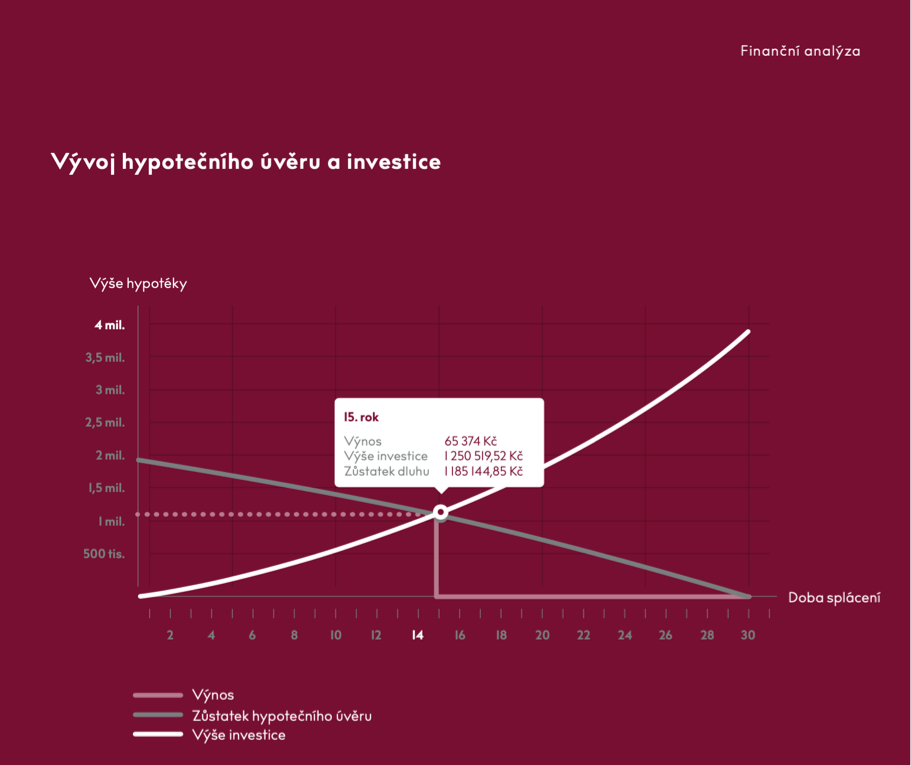

Na spořicích účtech či konzervativních podílových fondech lze bez potíží dosáhnout zhodnocení přes 5 % p.a., v některých případech dokonce 6 % p.a. V takové situaci nedává příliš smysl zbavovat se úvěru s nižší roční nákladovostí, např. 4 % p.a.

Uložení volných prostředků např. na spořicí účet či termínovaný vklad má pak v porovnání s mimořádnou splátkou hypotéky tyto výhody:

– Reálně vyděláváte peníze, protože zatímco v případě mimořádné splátky hypotéky byste ušetřili např. 4 % p.a., na spořicím účtu či termínovaném vkladu vyděláte 5 % – 6 % p.a., tj. rozdíl 1–2 procentní body ve váš prospěch.

– Nezbavujete se likvidity, tj. stále máte k dispozici možnost rychle a levně řešit nečekané situace, jako jsou například porucha auta, výpadek příjmů apod. Pokud byste volné prostředky použili na mimořádnou splátku hypotéky, museli byste pravděpodobně nečekané situace řešit např. spotřebitelským úvěrem či čerpáním prostředků z kreditní karty. V obou těchto případech se dnes úročení pohybuje vysoko nad úroky hypotéky (tj. nedává smysl se zbavovat levného úvěru a následně čerpat úvěry drahé).

Na spořicích účtech a termínovaných vkladech navíc máte prostředky chráněny Fondem pojištění vkladů do výše 2 500 000 Kč. Pokud by tedy došlo ke krachu banky, u které máte peníze uloženy, budou vám vaše úložky vyplaceny do částky 2 500 000 Kč právě z tohoto fondu (tak k tomu bylo například v případě pádu Sberbank).

Nezapomínejte na „drahé“ dluhy

Na závěr je vhodné zmínit, že další alternativou využití volných prostředků je zbavení se drahých úvěrů v podobě spotřebitelských úvěrů, pokud je jejich úročení vyšší než úrok na spořicím účtu. I zde však nezapomeňte na to, že je vhodné si část finančních prostředků ponechat pro případ neočekávaného poklesu příjmu či výdaje.